核心看法:

中央银行更新五月《货币当局资产负债表》。从范围来说,中央银行资产负债表打破接连三个月下跌趋势,扩表4600亿元;从结构来说,中央银行再贷款再贴现放量,对冲财政资金回笼负面影响。

各首要科目变动情形:

1.中央银行外汇占款适当上涨,动员“境外资产”适当增多。

2.抗疫再贷款再贴现工具相继到期,中央银行集中续作,组成基础货币上升动能。

3.受地方政府发债与缴税高峰等原因再加上影响,“政府存款”余额持续增多。

4.现金发行持续降低。

启示与前景:

复盘上半年,我们发现银行间市场流动性呈现“财政带节奏、松紧看中央银行”的特点。受于今年地方债务发行进程整体落后,下半年政府发债依然将对银行间市场流动性造成节奏性影响。但流动性松紧依旧受制于中央银行!只要中央银行坚企稳健的货币政策,及时对冲财政影响,银行间市场流动性情况就不会显现趋势性改变。从易纲行长在陆家嘴论坛上重申货币政策要坚持“稳字当头”来说,下半年中央银行投放将大约率保持“等量平价”的操作模式,银行间流动性不会倒向长期减缩。

下方为正文内容:

五月,中央银行资产负债表范围打破接连三个月下跌趋势,升幅显著。中央银行发布的最新《货币当局资产负债表》表明:五月,总资产范围38.69万亿,环比增长4600亿元,打破今年2月迄今的接连下滑趋势;同比增速5.18%,较前值(6.10%)下落。

一、基础货币适当回涨,银行间流动性淡季不淡

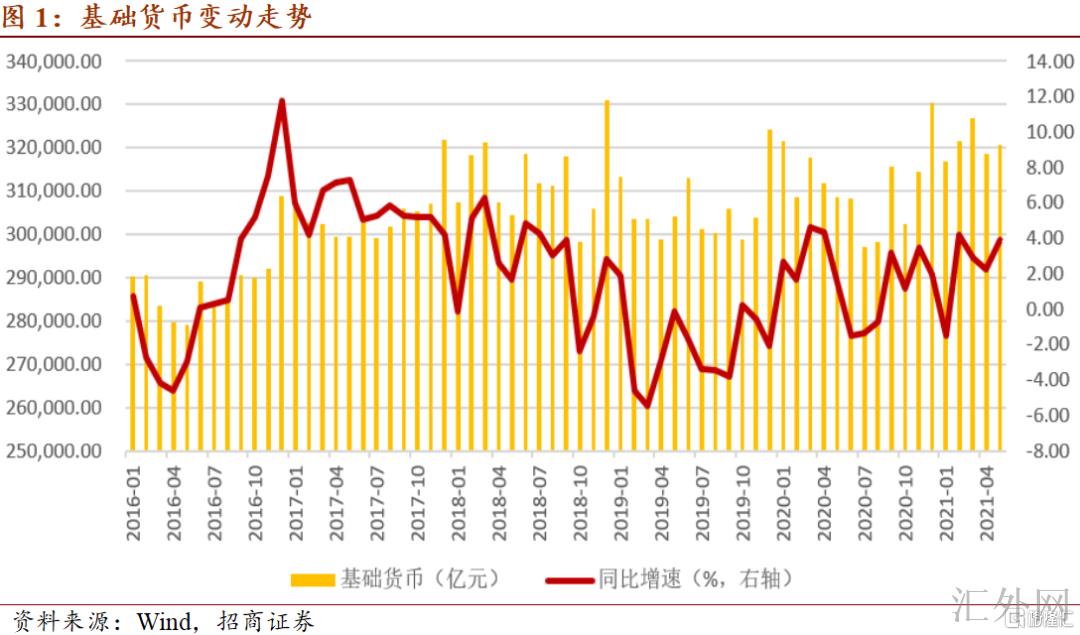

基础货币环比回涨,银行准备金增速涨到三年新高。五月,基础货币余额32.07万亿元,环比增长逾2000亿元(前值降低8000多亿元),增速上涨到3.89%(前值2.24%),银行间流动性较为宽松。从组成来说,基础货币增多首要是因为银行准备金上涨拉动:五月,银行准备金余额环比增长4400余亿元(前值降低7600余亿元),增速升到2.66%,刷新2018年7月迄今的高点水平。

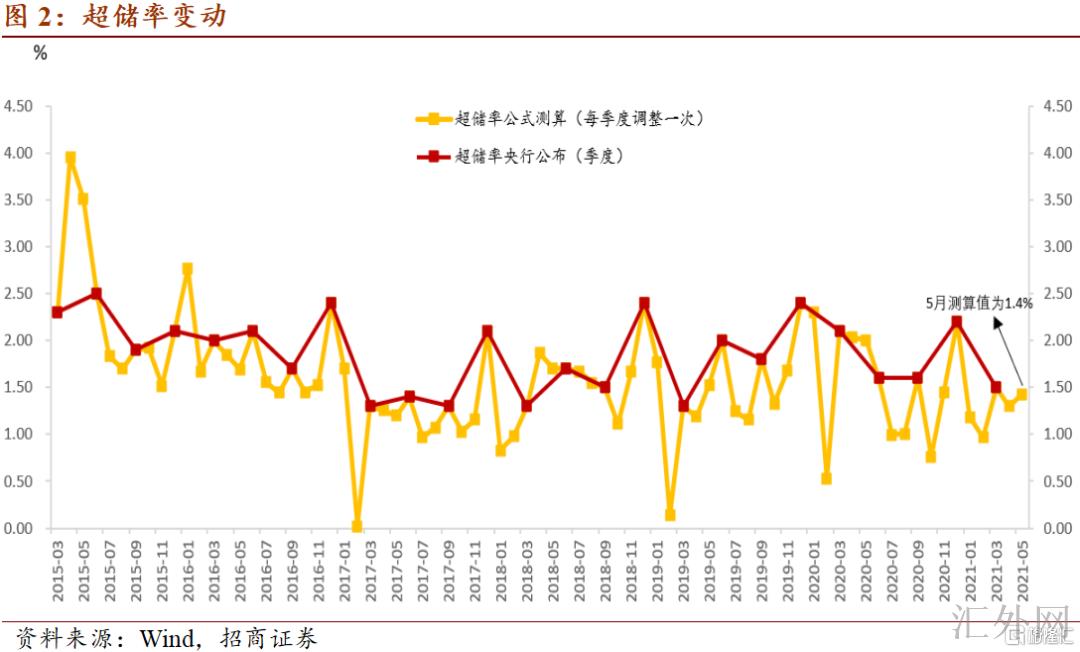

超储率预期适当回涨。预期五月超标准备金环比增长6%,相较于四月测算值1.3%,五月测算超储率适当回涨到1.4%。

二、中央银行投放上涨对冲财政“抽水”影响

资产端:

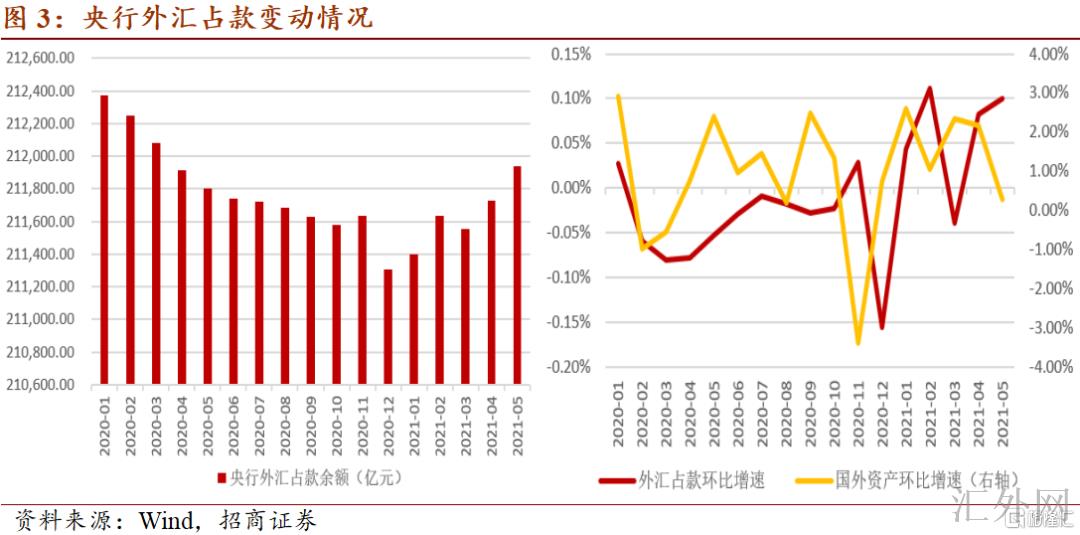

中央银行外汇占款适当上涨,动员“境外资产”适当增多。五月,中央银行外汇占款余额持续适当上涨,环比增长212.73亿元,动员基础货币余额环比增多;增速0.06%,持续环绕0值左右震荡。“其它境外资产”余额持续回调,环比降低70.13亿元。

今年迄今,中央银行口径与银行口径的外汇占款余额均显现了不同程度的上涨。对比之下,银行外汇占款上涨愈加显著。截止五月,银行外汇占款余额较年初增长4200余亿,升幅差不多6%,月均增速维持10%以上;中央银行外汇占款仅增长1200余亿,升幅仅0.3%,月均增速尚不足1%。两种口径下外汇占款变动的重大反差反应出前期流入的外汇资金首要沉积在银行系统内,银行外汇风险敞口加大。

6月初,中央银行向上调整外汇存款准备金率2个百分点。此举不仅能直接“冻结”一部分外汇流动性,而且可以通过降低银行外汇信贷投放的方式,致使银行售汇满足企业/个人用汇需求,进而减小银行外汇风险敞口。事实情形需结合六月结售汇报告来执行验证。

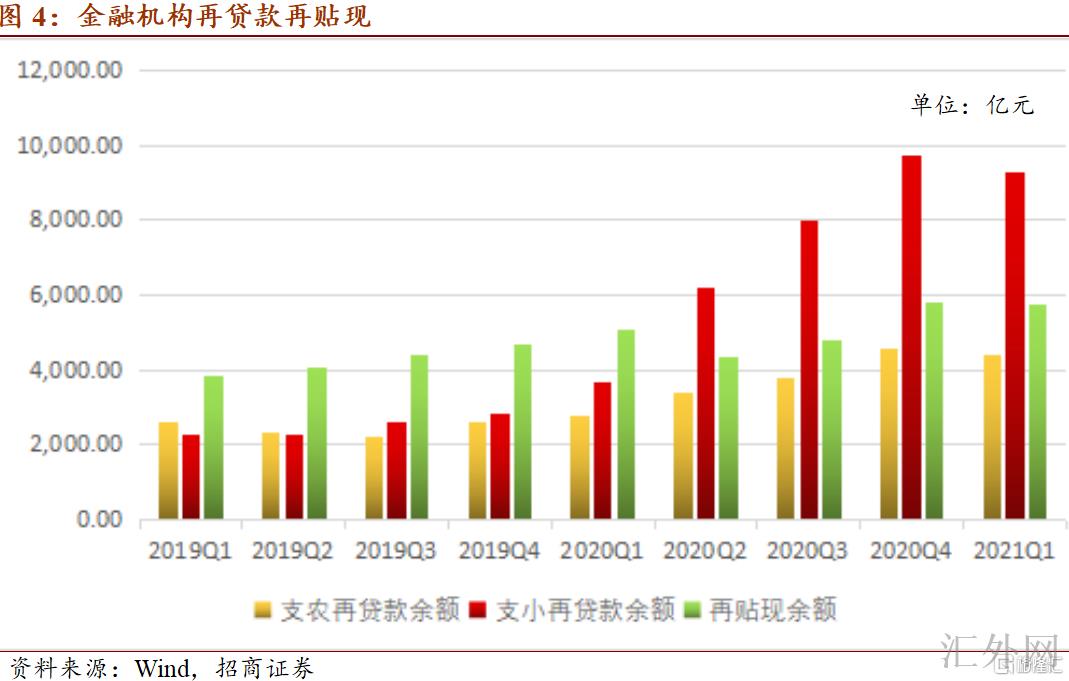

中央银行投放放量,组成基础货币上涨的首要活力。五月,中央银行投放(即:“对其余存款性公司债权”)环比增长4695.88亿元(前值-166亿元),是拉动该月基础货币增长的首要原因。从首要组成来说,五月逆回购净回笼100亿元,利率锚定2.2%;MLF(1Y)等量续作1000亿元,中标利率2.95%,接连14个月维持不变;SLF(7D)净投放30亿元,利率(3.2%)保持2020年5月迄今的低点水平。上述货币政策工具合计净回笼资金70亿元,这与“对其余存款性公司债权”余额增多相背离。我们推测,该月“对其余存款性公司债权”余额增长或许首要与再贷款、再贴现到期续作相关。

为抗疫防控,中央银行去年曾运用再贷款、再贴现工具分三批合计投放1.8万亿的流动性。其中,最早一批3000亿专项再贷款于去年2月开始投放,4月差不多投放完毕;第二批5000亿再贷款再贴现于3月投放,5月差不多投放完毕。这两笔专项资金都是一年期,且保证到期续作。报告表明:一季度末,金融机构支农、支小再贷款余额分别环比降低150亿与461亿,应当与首批3000亿专项再贷款相继到期相关。2—4月,“对其余存款性公司债权”余额降低7500余亿,而阶段中央银行通过公开市场操作等工具净回笼资金3300余亿元,空缺即为抗疫再贷款再贴现工具到期。所以,面对5月的缴税高峰,中央银行或许一次性开展抗疫再贷款再贴现到期续作,保证市场流动性合理充足。另外,也不消除中央银行追加投放额度的机会。

负债端:

在地方政府发债与缴税高峰等原因影响下,“政府存款”余额持续增多,对基础货币组成没好处影响。五月,“政府存款”余额4.7万亿元,环比增长3485亿元(前值增长7035亿元),对银行间流动性组成没好处影响。从结构来说,财政收支顺差与地方债务融资范围增长致使“政府存款”余额增多。

财政收支层面,受传统缴税高峰影响,五月财政收支保持顺差,但较四月显著降低。五月,一般公共预算收入1.84万亿。其中,企业所得税收入6053亿元,虽较前值降低500亿元,但仍处在前期新高;升值税收入4466亿元,较前值降低1800余亿元,降幅显著。一般公共预算开支1.72万亿,财政收支达到顺差1289亿元,较前值(3200亿元)显著降低。

债务融资层面,地方债发行范围持续增多,专项债涨幅显著。五月,地方政府债务融资8753亿元,较前值增长差不多1000亿元。其中,新添债务融资5701亿元,较前值增长2302亿;再融资3052亿元,较前值降低1307亿。新添地方债务中,专项债融资3520亿,环比增长1464亿,显著多于一般债的融资范围。但从上半年各类地方债发行进程来说,专项债发行进程较历史同期仍显著落后。

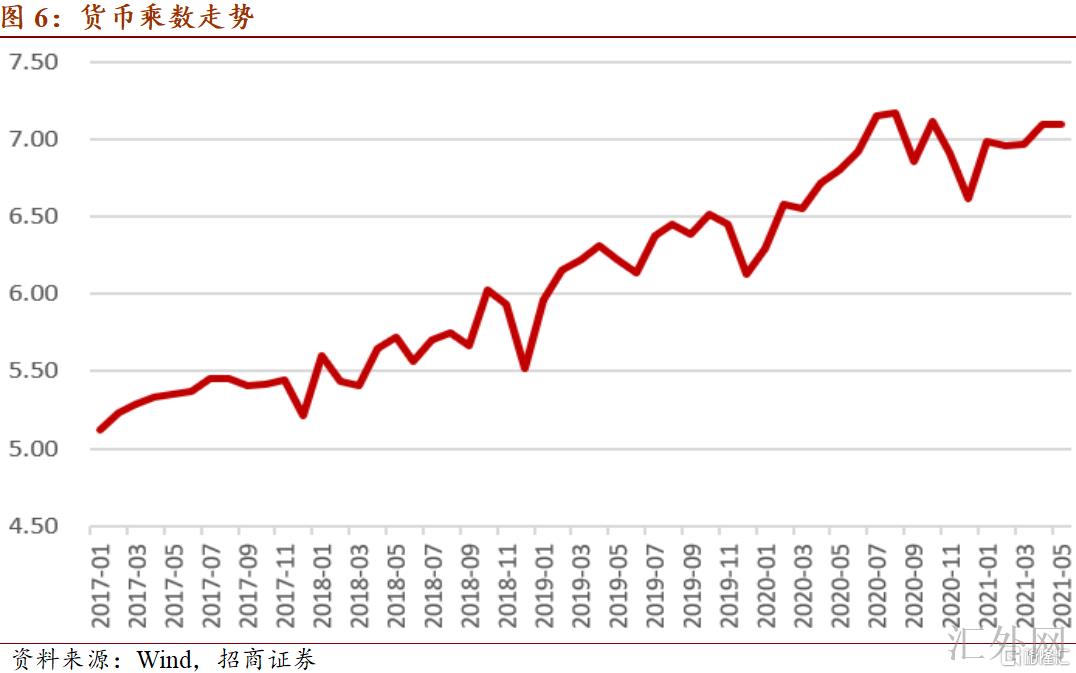

现金发行持续降低。五月,“货币发行”余额环比降低1665.4亿元,降幅较前值(-1409亿)适当扩大。其中,M0环比降低1625.65亿元,增速(5.6%)较前值提升0.3个百分点;银行库存现金环比降低39亿元,增速-12.95%(前值-20.37%)。货币乘数回弹。四月,M2提供量227.6万亿,货币乘数7.1,与前值打平持续维持高点。

三、启示及前景

五月,基础货币的增多与超储率的回弹反应出中央银行投放对财政“抽水效应”的对冲影响。从历史经验来说,五月一般因缴税而显现基础货币的年内低位。今年前四个月,因地方债务融资进度整体落后,后期发债阻力加大,五月基础货币回笼阻力广泛预期将愈加显著。但中央银行通过再贷款再贴现到期集中投放的方式,及时补充市场流动性,使市场造成了多出预计的“淡季不淡”现象。

复盘上半年中央银行资产负债表与银行间市场变动情形,我们发现狭义流动性呈现“财政带节奏、松紧看中央银行”的特点。受于地方债务发行进程落后,前六个月政府发债合计1.44万亿元,仅占全年额度的33.7%。所以,下半年政府发债进程依然将对银行间流动性造成节奏性影响。但流动性松紧依旧要看中央银行!只要中央银行执行稳健的货币政策,及时对冲财政影响,银行间市场流动性情况就不会显现趋势性改变。

在6月举行的第十三届陆家嘴论坛上,易纲行长又一次重申货币政策要坚持“稳字当头”,并表明“坚持实行正常的货币政策,把握好政策的强度和节奏”。自此可见,下半年中央银行投放将大约率保持“等量平价”的操作模式:投放的资金范围以对冲回笼资金为主,投放的资黄金价格格也将维持稳定。所以,银行间流动性不会倒向长期减缩。