商品期权(commodity options)

商品期权简述

商品期权是指标的物为实物的期权,如农产品中的小麦大豆、金属中的铜等

商品期权是一种很好的商品风险规避和管理的金融工具。

商品期权与股票期权的区别及优劣势

从本质上来看,商品期权与股票期权的性质是一样的,期权的买方有权力、但没有义务,在规定的时间规模内,按预先确定的单价购入或出售一定数量的合约。但是,商品期权具有其内在的一部分优势,首要包含:保证金、分散化、策略逻辑的实施和公允价格。

商品期权的优势,不管市场价格对你的位置起反向移动的次数或每次负面的移动的严重性,保护预备资金损失在期权寿命阶段。

投资人可以专心关注于最后的规模和价格移动的方向。时间的困难和最初止损散子的安排,对商品期货投机者的成就非常重要,在很大程度上期权买主可以忽略。

商品市场采取SPAN(标准化的投资管理风险分析)系统,SPAN是一个保证金计算系统,它是一个基于风险考虑的、能对同一账户里的不同期货和期权保证金要求执行组合运算(该系统在芝加哥商业交易所应用,2004年上海期货交易所引入了这一系统,当前仍在调试阶段)。除了计算账户里新添加头寸的保证金, SPAN系统还能计算这个新添加头寸对整个账户的影响。

比如,6月黄金合约交易价格为427美元,目前购入1手6月份黄金期货合约的保证金要求为2025美元,出售2张6月份黄金CALL权(敲定价为500美元)的保证金为757美元。但是,假使这两笔交易是发生在与一个账户里,那么收取的保证金不是$2025+$757=$2782,而是减弱到1895美元。由于SPAN系统认识到,要让敲定价在500美元的CALL权通过实施,所买的期货合约将赢利7300美元。

在勒束式策略逻辑和马鞍式期权策略逻辑中,商品期权保证金方面的优势更显著。

一旦该策略逻辑中一边的CALL权建立起来的,保证金确定之后,假定另一边的PUT权的虚值比例和波动率与CALL权相同,那么要形成如此一个基差交易,就用不着更多的保证金,SPAN系统认识到该策略逻辑中,CALL权和PUT权只有一个会输。

对比较来说,股票期权的保证金收取方法比较古老,投资人务必同期支付CALL权和PUT权的全额保证金。再举个例子,更能表明困难,假定一个投资管理是购入白银多头、购入铂金多头、购入钯金多头,总共需要的保证金为8100美元。一手黄金期货的保证金为2025美元,但假使我们在上述投资管理中加入一手黄金期货空头,那么SPAN系统计算的整个投资管理的风险度减弱,因此收取的保证金减弱到 7763美元。

而在股票市场,假使你同期拥有沃尔沃、福特、奔驰公司的股票,同期决定抛空通用汽车公司的股票,你就必须在你的账户中加入许多的保证金。由于在纽约股票交易所看来,抛空通用汽车是增长了风险,而事实上你是减弱了整个投资管理的风险,NYSE没有认识到其中的有关性。

在商品领域,不有关的商品是非常广泛的。比如,棉花价格不会承受金价的影响,活牛价格也不会承受日元的影响。作为期权的一个净出售方,商品是一个完整组合的其中一部分,在商品市场,某个特定商品的风暴,不将对投资管理中的其余产品造成影响。

策略逻辑的容易实施是商品期权相对股票期权的其他优势。

在商品期权中,很容易运用止损指令,来制约损失或者保障赢利。但在股票期权中,这类止损指令运用起来比较问题。假使要解决一个股票期权的止损指令,就需要寻求一个股票做市商,他将接受你的止损指令,关注价格的改变能否高达了你的止损指令,并对指令实施负责,这是非常问题的。而在商品市场,实际上,我们与首要商品交易所从事期权交易的出市代表和平台商建立了不错的个人关系,而这在股票市场无法做到。

对比之下,一部分数据统计有助于期权的卖方,并非是期权的买方,这在股票市场和商品市场是相同的。即使无法保证哪一方(买方或卖方)能够得到成功,期权的买方和卖方都有机会深陷窘境,核心是看你对价格的改变如何反映,以及你有什么处置的工具。假使你在股票市场上卖出没有保护的(裸露)某个股票的虚值CALL权,当股票价格反弹到敲定价,你的选择就很有限,你要么终结头寸认输,要么在股票现货市场买入相应的股票,以使这个不受保护的CALL权变为受保护的CALL权,这是一个花费昂贵的过程。诚然,假使你有充足多的钱,不担忧风险,你可以一直持有这个头寸。

在商品市场,你可以设置一个止损位,付出制约损失,同期保留头寸,期望市场能反转。受于商品市场的保证金要求比较有利,在你出售商品期权的同期,你或者可以介入相应商品的期货多头,这事实上可以降低你的风险和保证金。

假使是不受保护的PUT权,股票平台商能处置的手段更少。在投资人出售一个股票PUT权之后,假使价格开始下挫,为了保护他的PUT权,他必须卖出股票。期权的出售方,或许会遭受追加保证金的阻力,由于出售期权的风险是无限的。即便客户能处理追加保证金的困难,一般还会存在困难,由于他或许无法得到可以抛空的股票。股票经纪公司或许没有库存的股票或者无法得到可抛空的股票,很多情形下,这影响了民众的抛空举动。

商品期权的其他好处是市场的公允度。

在商品市场,没有人曾承受内幕交易的惩罚,商品市场不存以内幕消息,由于所有的数据均为政府数据。期权交易很重要的一个方面是决定一个期权的 “真实”价值,也就是说,你觉得这个期权应当值什么价格,与当前交易的事实价格对比较是高估了依旧低估了。商品期权用不着计算历史波动率,只要计算隐含波动率或者用Black-Scholes期权定价公式,就充足认定一个期权是高估依旧低估,应当出售依旧买进。假使市场没有承受人为的操纵而扭曲,那就能给期权定合理的单价。

商品期权或许因几方面的原因此被高估:波动率、天气、马上揭晓的数据。但是,股票期权却或许因内部信息的泄露而高估,假使一家公司准备收购另一家上市公司胜过10%的股份,他们务必向NASD(全美证券做市商协会)递交相关文件,这需要公司董事会的表决、审计人士对兼并项目的分析、会计人士递交会计数据、秘书打印相关文书等等。很显著,信息很容易被泄露出去。美国证券交易委员会(SEC)知道该种情形,但假使泄露不严重,就不会有什么惩罚。

这些就是商品期权相对股票期权的优势,也是为何商品交易所持续上市新品种的首要原因,受于商品交易所采取了SPAN系统,商品交易的未平仓量和成交量增长了很多,伴随逐渐增多的人开始探索商品期权的优越性,预期商品交易上涨的趋势还会连续。

期权交易的基本知识

执行交易以前,首先需要对期权头寸的收益风险特质以及影响期权价格的原因有所了解,如此才可更好地理解并应用期权的策略逻辑。

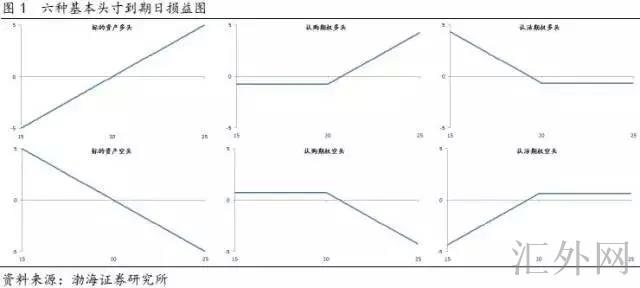

1.1组成策略的六种基本头寸

期权有四种基本头寸--认购期权多头、认购期权空头、认沽期权多头和认沽期权空头,再加之标的资产的多头和空头,组成了期权基本策略逻辑的六种基本头寸。每种期权头寸包含不同行权价、不同到期日的数十个期权合约,巧妙地从中选取合适的合约,差不多可以从任意的市场行情中获利。

存续期内期权的损益改变是在期权价格-标的资产-时间三维曲面中的一条曲线,到期日期权头寸损益是确定的,为了便于分析,我们往往选取该曲面在到期日这一时间切片上的损益图来执行分析。标的资产的损益较为简单,为一条直线,而期权头寸到期日的损益则较复杂,是非线性的。六种基本头寸的到期日的损益图如图1所示。

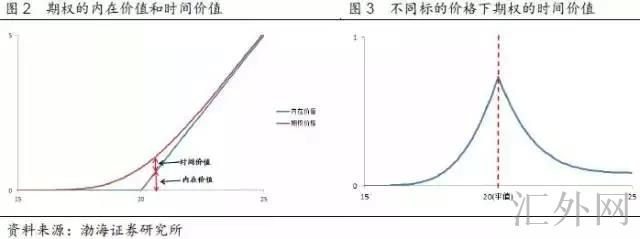

1.2期权的内在价值和时间价值

期权的单价包含内在价值(instinct value)和时间价值(time value)两部分。内在价值是指期权立刻行权可以得到的利润,只有实值期权拥有内在价值,其内在价值为标的资产现价与行权价之间的差额,平值和虚值期权的内在价值都是0;时间价值为期权价格中除却内在价值的部分,表明投资人预期余下期限内股价波动致使期权内在价值的增长而愿意付出的价值。

期权的时间价值首要受余下存续期、无风险利率、标的资产价格波动率及分红率的影响。一般来说,平值期权的时间价值较高,实值和虚值期权的时间价值较低。

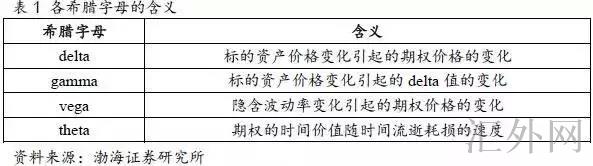

1.3期权价格的影响要素及希腊字母

影响期权价格改变的原因首要有下方几点:

(1)标的资产价格的改变;

(2)标的资产波动率的改变;

(3)期权余下存续期的降低;

(4)无风险利率的改变;

(5)标的资产分红的改变。

分析单个原因改变对期权价格的影响较为简单,但是,事实情形往往是多个变量同期发生改变,在它们的联合作用下,分析期权价格的改变会变得十分复杂。这时,引入“希腊字母”这一量化分析工具是十分必要的,尤其当投资管理中包含多个期权头寸时,通过“希腊字母”我们能更为直观、全面地评估投资管理的风险暴露。下面我们会对这一工具加以介绍。

1.3.1 delta

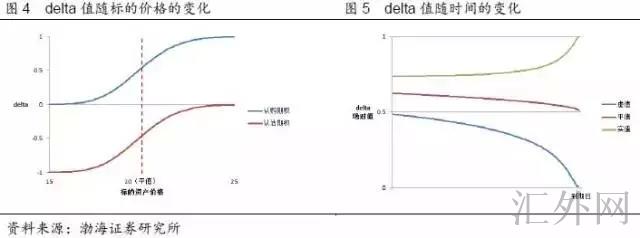

delta为期权价格对标的资产价格的一阶导数,表明标的资产价格发生1单位改变期间权价格改变的单位数。一般来说,认购期权的delta在0到1之间,认沽期权的delta在-1到0之间,伴随标的资产价格的上升,认购和认沽期权的delta均为增长的。理论上标的资产、行权价、到期日均相同的认购期权和认沽期权的delta之差应为1,即。deltacall=deltaput+1

伴随到期日的也快到,实值期权delta的绝对值逐渐趋近于1,虚值期权delta的绝对值趋近于0,而平值期权delta绝对值始终在0.5附近。

同期,delta的绝对值近似等于到期日时该期权处在实值状态的几率,这也为我们给予了一种从“几率”角度思考期权的方法。平值认购期权的delta一般在0.5左右,这显示该期权到期日有大概二分之一的或许变成实值期权。

1.3.2 gamma

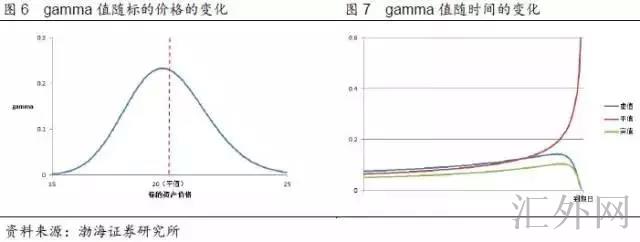

gamma为期权价格对标的资产价格的二阶导数,即delta对标的资产价格的一阶导数,表明标的资产价格发生1单位改变时delta的改变数。当标的资产价格大幅改变时,分析期权价格改变采取delta该种一阶近似的预期方法会造成较大的偏差,所以引入gamma执行二阶近似是很有必要的。

gamma通过影响delta的改变间接影响期权价格,一般平值期权的gamma最大,深度虚值和深度实值的期权gamma最小,靠近于0。这表明平值期权的delta随标的资产价格改变的进展更快,承受了许多的gamma风险。

伴随到期日的也快到,平值期权的gamma会大幅上升,而虚值和实值期权的gamma会逐渐降低趋向于0。

gamma可以看作期权价格随标的单价变动的增速度,受于gamma恒为正,标的资产价格上涨时,delta会增速上升,而标的资产价格下滑时,delta会降速下滑,该种“加速收益、减慢损失”的特点对期权多头来看是有利的。

1.3.3 vega

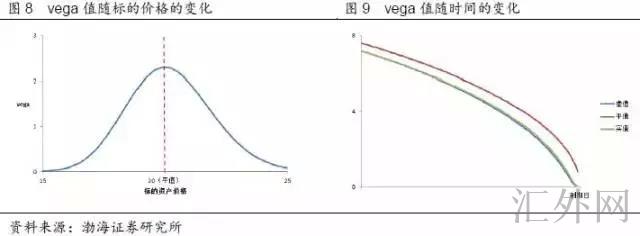

vega为期权价格对波动率的一阶导数,表明标的资产价格波动率发生1单位改变时,期权价格改变的单位数。vega的曲线形态和gamma相似,也是平值期权最大,深度虚值和深度虚值最小,且靠近于0。理论上标的资产、行权价、到期日均相同的认购期权和认沽期权的vega是相同的,且均大于0。

伴随到期日的也快到,虚值、平值和实值期权的vega均是下滑的,其中虚值和实值期权会更快地降到0附近。

1.3.4 theta

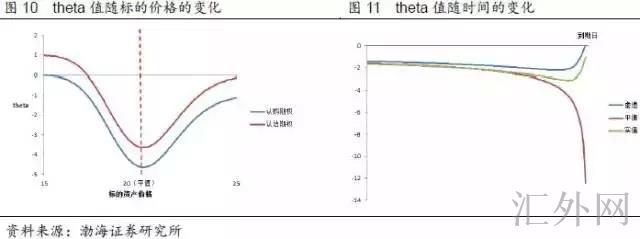

theta为期权价格对时间的一阶导数,表明伴随到期日的也快到,期权价格的改变。theta一般为负,即伴随到期日的也快到,其余条件不变的前提下,期权的单价是下滑的,这形成期权价值的“时间减弱”(time decay)现象。

平值期权的时间价值最高,所以它们theta值最大,深度实值的认沽期权或许会显现theta大于0的情形。伴随到期日的也快到,平值期权theta增速放大,表明其时间价值减弱的越来越快,而虚值和实值期权的theta会渐渐减小并趋近于0。

执行期权交易,我们需要着重关注前三种影响要素,而无风险利率和股息率对期权价格的影响较小,执行简单的组合策略时,我们可以选择忽视这两个影响要素。

1.4 期权的隐含波动率

隐含波动率之于期权如同利率之于债券,可以在交易中作为期权价格的替代品。隐含波动率最常用的计算方法是通过BS期权定价公式反推出来。隐含波动率不同于历史波动率,是目前期权价格所反应的投资人对标的资产将来波动率的预期。通过隐含波动率我们可以更为直观地在大量期权合约中发现哪个更为高估,哪个更为低估,这能更好地指导交易。

不同市场预期下的期权策略逻辑

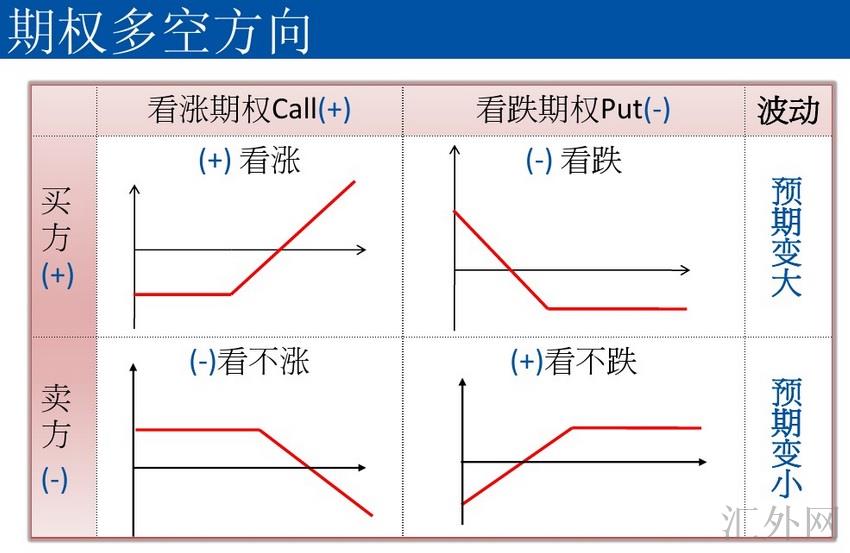

了解了上述期权知识,在交易以前,我们需要对标的资产价格行情做一个展望。该阶段需要解决到“两分析,一了解”--分析将来市场的多空方向,分析将来波动率的改变方向,了解“时间减弱”对投资管理的影响。

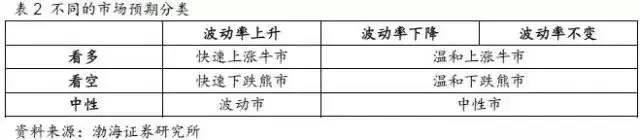

依据多空方向和波动率改变方向预期的不同,我们可以将预期市场行情作出如下分类。

期权标的资产价格及波动率的变动方向是不适当的,期权的多头方和空头方都可以通过分析方向来盈利,但是,时间总是站在空头的一边,期权余下存续期的降低是确定的,其时间价值总是伴随时间的流逝在损耗,期权空头所以可以获取盈利,多头方只有在标的资产价格波动规模大到可以覆盖时间价值损失的情形下才可获利。了解“时间减弱”对组合的影响和分析市场行情是同样重要的。

在对将来一段时间的市场行情作出分析后,我们需要依据不同的市场行情预期选择相应的期权策略逻辑。每种策略的风险收益特质各有不同,我们可以借助到期日的损益曲线加以分析。不同的组合或许有着相同的损益图,寻求相对“便宜”的期权执行建仓可以降低成本,即尽量选择隐含波动率相对较低的期权执行购入,选择隐含波动率相对较高的期权执行出售。

2.1 迅速上涨牛市行情

在迅速上涨的牛市行情下,购入虚值认购期权(long OTM call)无疑是最好的策略,这发挥的是期权最基本的高杠杆功能。一般近月虚值认购期权的单价在标的资产价格的5%下方,杠杆率最高可达20倍以上,对比于融资购入最高2.8倍的杠杆要高很多,而且不用承受融资的利息成本。

近月合约为首选,行权价选择需自行分析

到期日的选择上,可以尽量选择近月,近月合约的单价更小,杠杆率更高,在较为短时间的行情中能获利许多。行权价的选择上,需要结合我们对标的资产价格在存续期内能高达的最高价位加以分析,行权价越高,杠杆率越高,但是,价格升幅达不足预期时损失全部本金的几率就越高。

持有到期依旧提早平仓?

假使价格在较短的时期内就高达预期的最高价位,可以就此平仓了结获利,规避标的单价回调的风险。

2.2 平和上涨牛市行情

2.2.1 备兑出售认购期权与领式组合期权

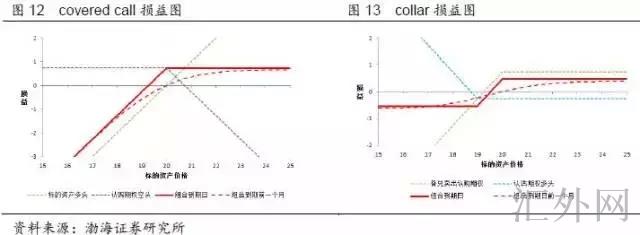

备兑出售认购期权(covered call)是期权辅助标的资产交易最为常见的投资策略,投资人在持有标的资产的前提下,出售该标的的认购期权,通过牺牲一部分的单价上升空间来获取适当的安全垫。假使是个股期权,持有标的股票的情形下,运用备兑开仓指令投资人不需要准备更多的准备金。

covered call的首要用途

covered call首要是利用期权辅助完成标的的资产配置功能,其用法首要有下方两种:

(1)获取额外收益。长期看好并持有标的资产,可以通过滚动出售call获取额外收益,近月深度虚值的合约是较好的选择,选择近月合约是由于其时间价值损失得更快,选择深度虚值合约是由于其不易被行权,可以长期持有资产;假使短时间内并没有看好标的行情,觉得会显现横盘或者微跌的情形,也可以选择近月平值的期权执行出售。

(2)锁定出售价。假使投资人对持有的标的资产有出售的目标价,那么可以选择该价位为行权价的call执行出售,假使到期日标的单价好于该价位,投资人便可顺遂地在目标价出货,假使没有高达该价位,投资人仍能得到全部的权利金。

covered call与collar之间的转换

covered call属于中性偏多的策略,但我们可以注意到,该策略下探风险是无限的,当市场偏离预期大幅下探时,可以购入一个行权价更小的put加以保护,形成领式组合期权(collar)。诚然,较为审慎的投资人也可以在构建组合时直接购入collar,锁定下探风险。

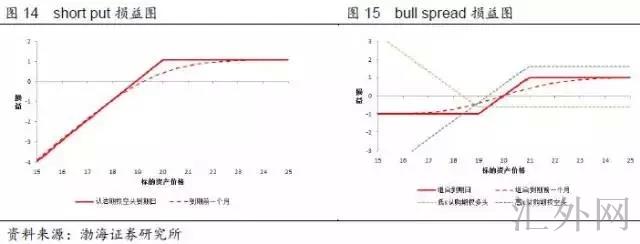

2.2.2 卖空认沽期权与牛市价差

在看多后市的前提下,可以选择出售虚值或平值认沽期权(short OTM or ITM put)来获取权利金收入。行权价选择的越低,期权被行权的几率越小,但收取的权利金收益也就越少。

short put与covered call的区别

可以看出,short put和covered call有着类似的到期损益曲线,但是二者的用法上却有不同。short put是保证金交易,covered call则需要持有相应标的资产,其成本高了数倍,所以短时间的方向性交易最好运用short put,而covered call许多的用做标的资产投资的辅助策略。

bull spad的用法

同covered call与collar之间的转换类似,short put策略在市场偏离预期大幅下探时,投资人可以购入一个行权价更小的put来规避标的单价继续下挫的风险,此时形成的组合为牛市价差(bull spad)。较为审慎或交易频率较低的投资人可以在建仓时直接购入bull spad组合,锁定下探风险。

bull spad同样可以通过购入行权价较低的call,出售行权价较高的call组成(买“低”卖“高”),该策略的收益和风险均为有限的。理论上假使两个行权价相同,无论是运用call依旧put,到期日的损益曲线应当是相同的,但是,事实期权交易价格会跟理论价格显现偏差,所以,究竟运用call依旧put,可以看哪个组合比较“便宜”(既可以比较损益图盈亏平衡点的位置,选择盈亏平衡点较低的组合,也可以依据隐含波动率的高低做分析)。

行权价的选择上,需要依据本身的风险收益偏好来确定,购入的call/put行权价越低,获利的几率越高,但最高收益就越低,出售的call/put行权价越低,组合的成本就越低,但最大损失就越高。一种可行的方法是较高的行权价选在“压力位”上,较低的行权价选在“支撑点”上。

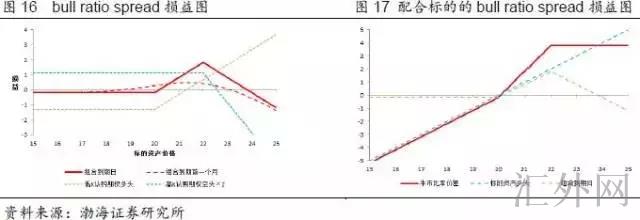

2.2.3 牛市比率价差

牛市比率价差(bull ratio spad)是一种非常灵活的投资策略,通过购入1份行权价较低的call并出售N份行权价较高的call构成,该策略配合标的资产运用亦能造成很好的效果。

bull ratio spad的用法

假使单纯购入bull ratio spad,则组合一般会在标的单价小幅上涨的情形下获利,其下探风险有限而上涨风险无限(如选择的N较大,甚至或许在价格下挫时盈利,但此时价格暴涨的情形下风险更大),属于中性偏多的策略。

假使在持有标的资产的情形下购入bull ratio spad,则相当于在某一价格规模区间内作出杠杆,增大价格上涨的进展,N选择的越高,杠杆就越高。

如果期权为个股期权,股价现为20元,假使投资人分析股票长期目标价为24元,但最近只能小幅上涨,此时在持有该股票的基础上购入1份行权价为20元的call,卖空2份行权价为22元的call,只要到期日股价高达22元,投资人就相当于在24元的目标价位出货。由于期权组合的成本很低甚至是最初收取权利金,所以此时下探风险与持有股票相当。

2.3 迅速下挫熊市行情

与迅速上涨牛市行情相似,在迅速下挫的熊市行情下,购入虚值认沽期权(long OTM put)是最好的策略,这同样发挥的是期权的高杠杆功能。融券出售标的资产的杠杆最高只有2倍,而购入虚值认沽期权的杠杆率最高可达20倍以上,且不用承受融券的利息成本。在合约的选择上,同样是近月合约为首选,行权价需要依据本身预期加以选择。

2.4 平和下挫熊市行情

2.4.1 卖空认购期权与熊市价差

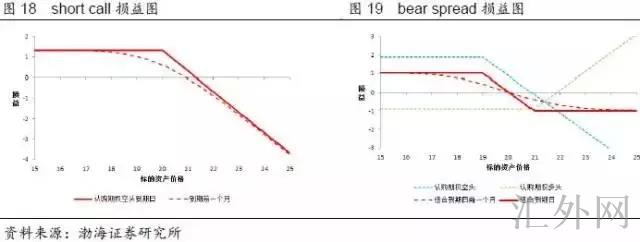

在看跌后市的前提下,可以选择出售虚值或平值认购期权(short OTM or ITM call)来获取权利金收入。行权价选择的越高,期权被行权的几率越小,但收取的权利金收益也就越少。

bear spad的用法

short call策略在市场偏离预期大幅上涨时,投资人可以购入一个行权价更高的call来规避标的单价继续上涨的风险,此时形成的组合为熊市价差(bear spad)。较为审慎或交易频率较低的投资人可以在建仓时直接购入bear spad组合,锁定上涨风险。

bear spad也可以通过购入行权价较高的put,出售行权价较低的put组成(买“高”卖“低”),该策略的收益和风险均为有限的。同样,究竟运用call依旧put组合,可以看哪个组合比较“便宜”。

行权价的选择上,需要依据本身的风险收益偏好来确定,出售的call/put行权价越高,获利的几率越高,但最高收益就越低,购入的call/put行权价越高,组合的成本就越低,但最大损失就越高。

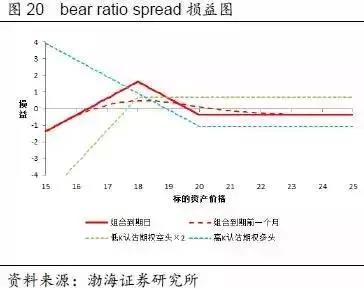

2.4.3 熊市比率价差

熊市比率价差(bear ratio spad)与bull ratio spad类似,通过购入1份行权价较高的put并出售N份行权价较低的put构成。bear ratio spad属于中性偏空的策略,在标的单价小幅下挫时可以盈利,策略的下探风险无限,当市场偏离预期大幅下挫时,既可以平仓购入N-1份行权价较低的put,转换成bear spad,也可以购入N-1份行权价更小的put规避下探风险,此时损益图相似于我们后文将要介绍的蝶式价差组合。

2.5 中性市行情

假使不清晰将来的多空方向,但预期将来一段时间没有大幅影响标的单价改变的事件发生,标的波动率维持不变甚至下滑,在如此的中性市里,宜采取出售策略。出售期权会得到负的vega和正的theta,如此可以从波动率下滑和时间消耗中获利。中性市策略需要在收取的权利金足够覆盖标的单价波动的情形下才可获得盈利。

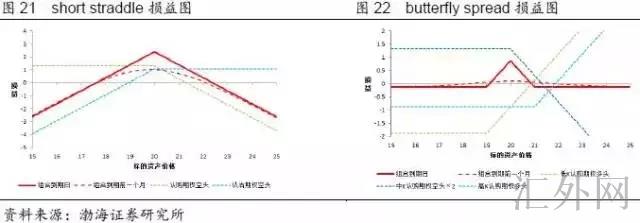

2.5.1 出售跨式套利与购入蝶式价差

在看跌波动率的中性市里,可以出售同一到期日同一行权价的call和put,此时即为出售跨式套利组合(short straddle)。受于平值期权包含的时间价值最多,所以选择平值期权为宜,到期日最好选择近月。此时,组合delta约等于0,收取两份权利金,只要到期日标的单价偏离行权价不胜过这两份权利金之和便可获利。

由到期日损益图可以看出,组合的上涨和下探风险均为无限的,假使市场偏离预期大幅上涨时,可以购入一个行权价更高的call来规避上涨风险,大幅下探时,可以购入一个行权价更小的put来规避下探风险。当投资人同期购入这两个期权锁住两端风险时,变形成了铁蝶式价差组合(iron butterfly spad)。

同样,较为审慎以及交易频率较低的投资人可以在建仓的时机便购入iron butterfly spad,此时收益和风险均是有限的,但其可以得到盈利的区域相对于short straddle小了很多。

仅运用call或者仅运用put也可以得到和iron butterfly spad相同的损益曲线,此时需要购入1份行权价较低和1份行权价较高的call/put,同期出售2份行权价中等(前两份期权行权价的平均值)的call/put,出售的期权一般选择平值期权,此时的组合形成蝶式价差组合(butterfly spad)。组成相同损益曲线的这三种组合,投资人同样可以选择较“便宜”的执行建仓。

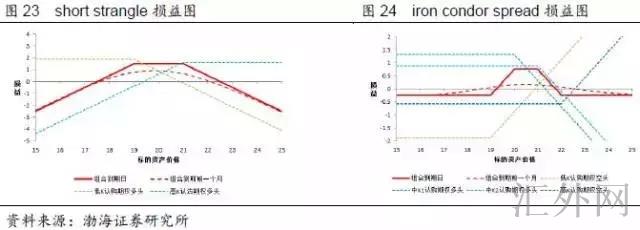

2.5.2 出售鞍式套利与购入铁秃鹰价差

假使将short straddle中的两个平值期权替换成虚值的call和put,则组成了出售鞍式套利组合(short strangle),对比于short straddle,该策略可以获得盈利的单价区间更大,即获利的几率更高,但可以得到的最大收益也相应更少。

同样,该策略的两端风险是无限的,当市场偏离预期一端风险加大时,可以购入行权价更高的call或者行权价更小的put规避风险,当同期锁定两端的风险时,组成的策略就变成了铁秃鹰价差组合(iron condor spad)。

仅运用call或者仅运用put也可以得到和iron condor spad相同的损益曲线,此时需要4份不同行权价的call或者put,其中购入行权价最高和最低的call/put,同期出售中间两个行权价的call/put。组成相同损益曲线的这三种组合,投资人同样可以选择较“便宜”的执行建仓。

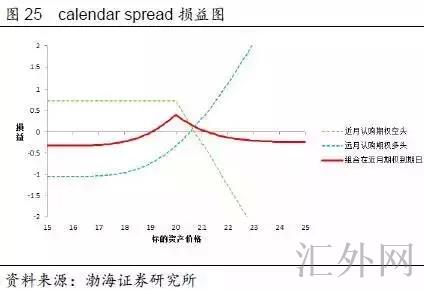

2.5.3 购入日历价差

上面我们提及的策略运用的均是同一到期日的合约的价差执行套利,期权诚然也可以执行跨期套利,日历价差(calendar spad)便是其中的一种。Calendar spad通过出售1份近月call/put,同期购入1份相同行权价的远月call/put组成,这利用的是近月合约时间价值损耗速度大于远月合约的特点。行权价的选择上,平值期权是最佳选择。

组合的delta近似为0,由到期日损益图可以看出,该策略收益和损失均是有限的,只要标的单价不发生大幅波动便可获利。

2.6 波动市行情

假使不清晰将来的多空方向,但预期将来一段时间会有大幅影响标的单价改变的事件发生,如发布年报等,标的波动率大幅上升,在如此的波动市里,宜采取购入策略。购入期权会得到正的vega和负的theta,如此可以从波动率上升中获利,但要承受时间消耗的损失。波动市策略需要标的单价波动规模胜过购入期权成本时才可获得盈利。

波动市基本策略逻辑采取和中性市策略相反的买卖操作即可,即为购入跨式套利(long straddle)、购入鞍式套利(long strangle)、出售蝶式价差(short butterfly spad)、出售铁秃鹰价差(short iron condor spad)以及出售日历套利(short calendar spad)。

其中long straddle和long strangle风险有限,潜在收益无限,但成本较高,显现大额收益的几率比较低,此时可以出售期权转换为short butterfly spad和short iron condor spad,通过削平部分上涨空间来减弱组合成本。

另外,在预期事件发生、波动率如预期上升之后,投资人可以就此平仓了结获利,而不必持有到期,来规避波动率随后下滑的风险。

交易需要注意的其余困难

以上介绍的导致最为基本的期权策略逻辑,可以发现,部分策稍有着风险有限收益也有限的特质,如牛市价差、蝶式价差等,这些策略既可以作为单独的策略运用,也可以形成其余策略的后续策略。

诚然,投资人也可以依据本身的收益风险偏好,充分发挥想象力,通过更改运用的合约及其数量,构建出更为精妙的策略。但是伴随策略复杂程度的增长,交易中会显现其余一部分需要注意的困难,包含分步建仓、保证金管理、持仓管理等。

3.1 分步建仓

有些策略如蝶式价差、铁秃鹰价差涉及到了三个或三个以上的期权头寸,有些策略covered call会涉及到交易所的不同品种,此时便会用到分步建仓(legging),即分多次交易完成各头寸的构建。尽管有些交易软件也供应组合交易的功能,但很或许显现无法及时成交或者即便成交成本会过高的困难。

分步建仓要遵循“先难后易”的原则,首先交易最难成交即流动性较差的合约,然后再交易较易成交即流动性较好的合约,如此可以以较小的成本完成建仓。策略越复杂,涉及的头寸越多,则建仓的成本也就越高,这也是选择期权策略时不可忽视的一面。

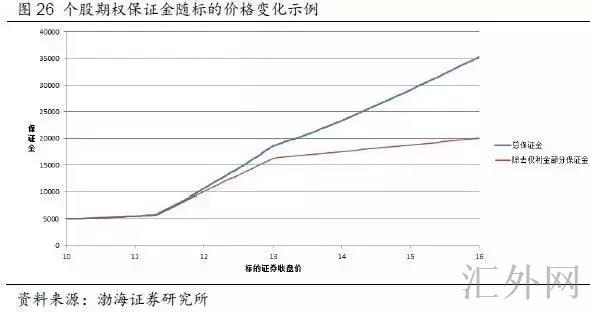

3.2 保证金管理

受于卖空期权是保证金交易,所以包含期权空头头寸的策略便涉及到保证金管理的困难。与期货不同,期权的保证金是非线性的,这给投资人的保证金管理增长了难度。以行权价和现价都是13元的个股期权为例,由图26可以看出除了深度虚值的期权,其余期权的保证金改变是非常快的,所以卖空这些期权需要注意留出充足的保证金以防止爆仓。

仿真阶段个股期权和股指期权均未实施组合保证金制度,每一个空头头寸全将单独收取保证金,对比于组合保证金这会大暴涨加组合交易的保证金成本,进而影响组合交易的收益,这也是期权上市后需要注意的一大困难。

3.3 持仓管理

当投资人运用的策略比较复杂,或者同期运用了多种基本策略,持有的期权头寸比较多时,这时候需要对整体的持仓执行管理。我们需要监测整体持仓的风险,这时可以又一次运用到“希腊字母”,delta、gamma、vega及theta这些希腊值在与一标的的不同合约之间可以线性相加,不同标的的合约之间则需要转换成delta金额、gamma金额、vega金额及theta金额后再线性相加。通过这些希腊值,可以清晰地了解整体的风险暴露,协助我们对不想承受的风险执行对冲。