事件:2022年5月20号,5月LPR报价发布:1年期贷款市场报价利率(LPR)为3.7%;5年期贷款市场报价利率(LPR)为4.45%。1年期LPR报价与在此之前打平,5年期LPR报价较4月下探15BP。

看法

1年期和5年期LPR非对称向下调整,银行存款利率下探成重要推手。LPR呈现非对称向下调整的特质,1年期LPR不变而5年期LPR向下调整的原因如下:第一,降准和存款利率市场化改革减弱了银行的负债成本,为LPR的调降创造了客观条件。依据我们2022年4月19号公布数据《政策利率未变,LPR存在调降空间吗?》中的测算,全面降准25BP可令LPR报价行的负债成本减弱约0.3BP,而针对存款利率向下调整这一事件,分为三种情形执行探讨,分别减弱银行负债成本约10BP、7BP和3BP。从事实效果来说,中央银行公布的《2022年第一季度中国货币政策实施数据》中的专栏1和3中,均提到了存款利率市场化改革。依据最新调研报告,2022年4月最后一周(4月25号-5月1号),全国金融机构新发生存款加权平均利率为2.37%,较前一周下滑10个基点。这一下滑程度更靠近于情景分析中的最大值,所以从负债成本的角度看,LPR的调降空间足够。第二,经济发展面对的三重阻力任然存在,调降5年期LPR有助于刺激企业的中长期贷款需求,同期在“房住不炒”的思路下,适度发挥房地产对经济的托底功能。5年期LPR影响企业中长期贷款成本、固定资产投资以及个人商业性住房贷款等,目前社会融资范围的总量和结构均不好,调降5年期LPR有助于刺激实体融资需求。

同期,2022年5月15号,中央银行公布调动差别化住房信贷政策,对于贷款买入普通自住房的居民家庭,首套住房商业性个人住房贷款利率下限调动为不差于相应期限贷款市场报价利率减20个基点,结合2022年初以来多地的房地产宽松政策,房地产对经济的托底功能显现。

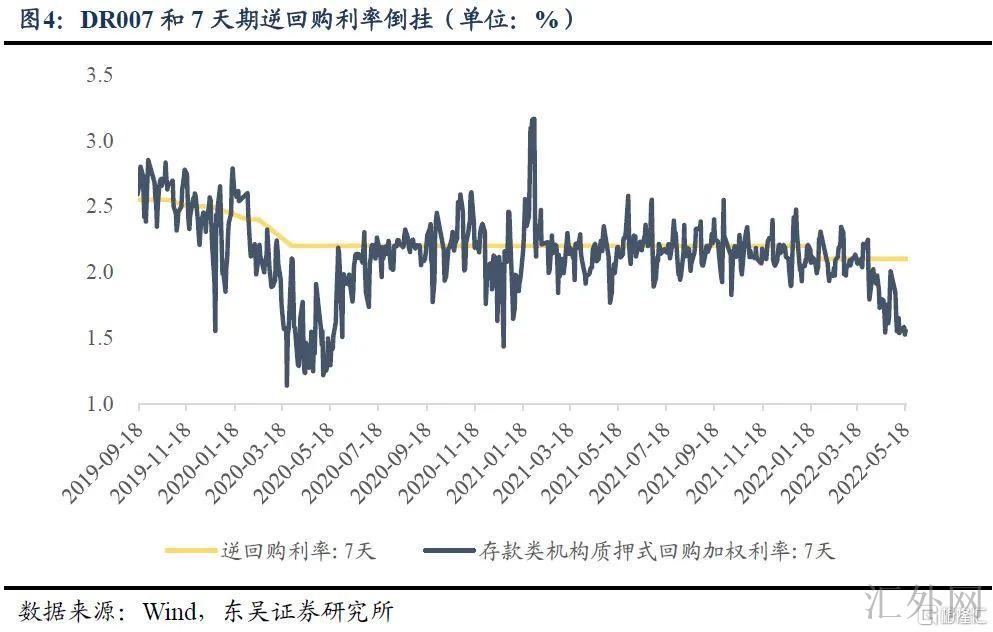

市场流动性充足而实体融资需求弱,MLF利率和LPR非同步向下调整切合事实。2022年5月16号,中央银行执行MLF投放,操作利率未变,受于MLF操作利率是LPR的定价“锚”,所以此次调降为非同步向下调整。这与市场充足的流动性和实体融资需求疲软的现实情形相关,单独调降LPR可令流动性然而量淤积在资黄金市场场。7日逆回购利率和MLF操作利率可作为政策利率,而DR007和同业存单利率可作为相应的市场利率,两者均显现了政策利率和市场利率的连续性倒挂。

就同业存单利率来说,若实体融资需求强盛,则银行需求补充负债以满足资产端的扩张,存单利率上涨,反之下探,截到2022年5月19号,1年期AAA同业存单到期收益率为2.2552%,1年期MLF操作利率为2.85%,差值达59.48BP,流动性过量淤积在资黄金市场场的情形较为显著。

债券市场看法:在货币政策保持总体宽松和信贷需求仍未完全放出的情形下,市场流动性维持充足,支撑债券,特别是短债收益率的下探。前景后期,从基本分析来说,经济处在缓步修复过程中,复苏节奏更靠近于“U”型。从政策面来说,结构型工具的发力和LPR的调降显示重心在“宽信用”。综合来说,短时间内对债券的立场可偏审慎,但由于经济的“U”型修复,利率难现“V”型反转。

风险提示:(1)宏观经济增速差于预计:流行病反复再加上经济内部结构不平衡或令经济超预计下探;(2)货币政策倒向:若经济失速下探,政策或放松以对冲。