此次降准程度比较克制,我们觉得首要的原因包含:结构性货币政策强度加大,其余途径亦在供应流动性,大幅降准的迫切性不强;避免过强的信号效应扰动汇率;MLF到期降低、存款准备金率已经较低,亦在一定程度上会影响中央银行的决策。中央银行的货币政策立场是“以我为主,内外平衡”,需求财政政策配合,同期也将执行愈加灵活的方式调降利率。

这次降准的程度比较“克制”。4月15号中央银行宣称全面降准25bp,对部分城商行、农商行多向下调整25bp,总共放出资金5300亿元,大幅少于去年年末降准放出的1.2万亿元流动性。这是中央银行有记录以来首次调降25bp的程度。

此次降准程度比较克制,我们觉得首要的原因包含下方两点:

第一,结构性货币政策强度加大,其余途径亦在供应流动性,大幅降准的迫切性不强。今年结构性货币政策的强度或许显著加大,一季度已经投放支农支小再贷款1000亿元,新设的两项再贷款额度也有2400亿元,支农支小再贷款额度仍有提升的区域,今年或许总计增长再贷款5000-7000亿元。除了结构性货币政策之外,今年中央银行上缴利润1万亿元附近,去年年末中央银行降准放出资金1.2万亿元,部分资金用于置换MLF,净投放7500亿元。除以上途径外,今年1-4月MLF净投放4000亿元。以上途径相加,为银行供应的流动性在2.75万亿元附近。如果今年存款增长20-21万亿元,那么银行需求多缴准备金1.7万亿元附近。各种途径供应的流动性已经可以差不多满足银行对于长端流动性的需求,大幅降准的迫切性并没有强。

第二,避免过强的信号效应扰动汇率。美中利差的快速收窄已经导致了资本外流的阻力,目前假使执行信号效应过强的货币宽松操作,有机会致使资本外流的阻力更深一步加重。目前中央银行或许会优先选择信号效应较弱、但事实效果更强的货币政策操作来达到稳上涨的计划。

另外,MLF到期降低、存款准备金率已经较低,亦在一定程度上会影响中央银行的决策。

中央银行降准有两个选择,一是置换部分MLF,一是不置换MLF、直接放出流动性。但在这次降准后面,存款准备金率已经下滑到8.1%。中央银行在2020年提议过,“从我国有记录以来以及低收入国家情形看,6%的存款准备金率是比较低的水准”[1],同期,中央银行已经终止对存款准备金率下滑到5%的机构持续向下调整准备金率。此外,2021年MLF到期有5.15万亿元(下半年月均7000亿元),2022年到期的MLF共4.55万亿元(月均380亿元),同比降低6000亿元,亦在一定程度上制约了中央银行降准(置换MLF)的区域。

尽管目前与2018年均处在美联储的加息周期,2018年美中利差也曾显著收窄,但不宜把目前的降准与2018年执行直接对比。

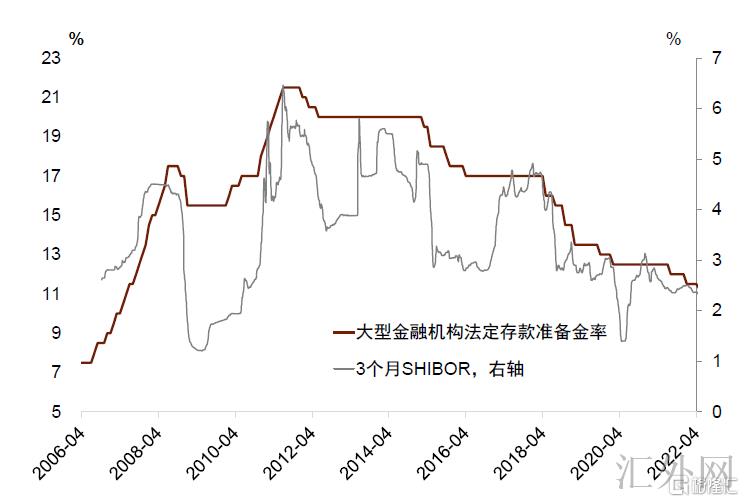

►首先,我们来回顾一下2018年的情形,上半年的降准许多针对金融市场,下半年的降准许多针对经济。2018年3季度以前的降准并不是针对经济,许多针对当时的金融市场的流动性匮乏。2018年上半年中国经济仍未显著走软,也是金融去杠杆的增速期,同业存单首度纳入同业负债管理、承受同业负债不能胜过总负债三分之一的制约,银行负债端阻力陡增,大批表外资产回表更深一步加大了银行的流动性阻力,3个月SHIBOR处在相当高的位置,所以中央银行在6月宣称定向降准。进入3季度后面,经济基本分析逐渐走软,工业企业营收与利润增速逐渐下探,所以中央银行开始从3季度到2019年初的接连降准。受于当时汇率也面对较大的贬值阻力,中央银行选择降准而非降息或许是顾虑到了内外平衡的困难,直到2019年7月联邦基金利率开始下探后,我们才起步了LPR改革(2019年8月、9月LPR连降两次共11bp以并轨MLF利率)、从而是MLF基准利率向下调整(2019年11月)。

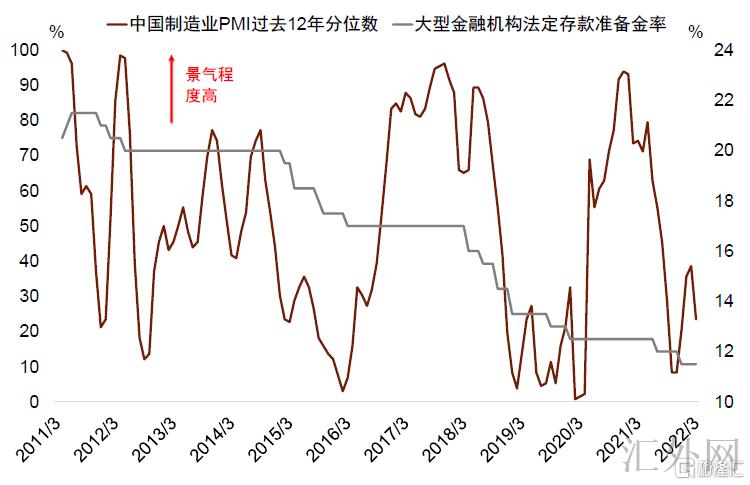

►当下的情形对比2018年又有几点显著的不同。第一,目前的经济基本分析较2018年下半年面对的阻力更大,且流行病发展仍有较大的未知性。所以目前稳上涨的难度、迫切性,都远好于2018年下半年。第二,2018年年初时金融机构加权准备金率为14.9%,当下的预案金率为8.1%,低了6.8个百分点。第三,金融市场内部自身的流动性阻力并没有大,短端利率比较稳定。第四,美联储缩紧的进展对比2018年也更快,假使美国全年加息8次附近、联邦基金利率区间高达2.0%-2.25%,美中短端资金利差存在倒挂的机会。

向前看,中央银行的货币政策立场是“以我为主,内外平衡”,这不仅需求财政政策配合,我们预期中央银行也将执行愈加灵活的方式调降利率。

在通货膨胀和汇率当前还没有形成本质性制衡的环境下,稳上涨依然是货币政策的首要计划,但兼顾内外平衡需求许多政策的协调配合。具体来说,

第一,降准需求依靠财政政策的共同发力形成稳上涨的实效。财政政策的投放,以及再贷款政策的支持可以拉动信贷需求,对市场利率有支撑作用,在稳上涨的同期兼顾对外平衡。

第二,中央银行可以执行信号意义较弱、但也有事实作用的方式灵活影响利率。比如,银行可以自行向下调整利率与基准利率的差,比如3月迄今有100余个城市的银行将房贷利率加点向下调整20-60bp。另外可以通过更深一步推动存款利率定价机制改革减弱银行的存款成本,进而更深一步助推贷款利率的向下调整。

图表1:与2018年不同,目前金融市场流动性并没有紧俏

资料来源:Wind讯息,中金公司研究部

图表2:目前中国经济面对的考验比2018年要更大

资料来源:Wind讯息,中金公司研究部

[1]http://www.pbc.gov.cn/zhengcehuobisi/125207/125213/125434/125798/4002590/index.html