摘要

2022年3月15号人民银行开展2000亿元中期借贷便利(MLF)操作。MLF操作中标利率保持在2.85%,保持不变。我们点评如下:

如何理解MLF利率没有“按计划”向下调整?伴随2月金融报告的发布,市场对于中央银行向下调整MLF利率有较高期望。我们觉得此次MLF利率保持平稳符合当前的宏观环境。2月迄今珠三角及长三角等重要经济带先后爆发流行病,不仅消费将再次承受掣肘,对基础设施建设、地产施工还将导致适当的负面影响。另外,美联储加息、缩表在望恐会对境内政策形成干扰,最近北上资金连续流动就显示俄乌局势对境内流动性环境也造成了扰动。谋定而后动,以内外局势皆存变数的前提下,我们觉得此时稳上涨政策发力的性价比不高。另外,在宏观经济中有“逆风”的概念,也就是说经济主体因资产负债表受损、资源配置不当等原因显现了资产负债表扩张能力下滑的情形。在该种情形下,中央银行向下调整政策利率的边际效用在递减。我国居民部门很或许已经显现了“逆风”的影响,其资产负债表由于流行病未知性的影响、收入上涨减缓、持有资产价格下挫(房价下挫)等影响扩张意向下滑。最近包含离岸人民币汇率震荡、北向资金外流等原因也对境内金融市场有所扰动,中央银行此时没有做宽货币操作,也有保持预计平稳的意味。

货币政策工具箱足够,但当前市场的核心焦点并没有在货币政策。假使斟酌权益市场,我们在最近的数据《A股的逻辑及后续的三种或许》提及,我们觉得需对权益市场持审慎立场。3月迄今市场迅速调动,最近流行病的影响、俄乌矛盾的未知性以及海外金融市场或许的流动性打击形成市场参与者关注的重心。

回归境内经济基本分析及此次的稳上涨政策,我们曾用“宽信用不至,宽货币不止”来概括今年的货币政策。其特质是总量型政策为稳上涨保驾护航,一旦经济上涨报告显现差于预计的苗头,全面降息等货币政策仍可期望。在今天同期发布的经济报告显示经济基本分析回暖显著,市场的悲观预计在一定程度上有所修复。假如后续基本分析显现回调,中央银行任然会动用包含总量及结构的货币政策工具为稳上涨保驾护航。而且,从政策的效果来说,我们觉得在此次流行病有所遇冷后,货币政策再发力的性价比会更高。

另外,最近世界金融市场动荡。在悲观情形下,俄乌局势失控,欧元兑美元制裁连续,世界或许显现流动性危机。假使显现该种情形,我们预期中央银行将与世界中央银行一同迅速降息,加大流动性投放,维护金融平稳。

正文

为维护银行系统流动性合理充足,2022年3月15号人民银行开展2000亿元中期借贷便利(MLF)操作。中期借贷便利(MLF)操作中标利率保持在2.85%,保持不变。

一、如何理解MLF利率没有“按计划”向下调整?

伴随2月金融报告的发布,市场对于中央银行向下调整MLF利率有较高期望。2月的金融报告表明宽信用遭遇牵累,尤其是从居民端的报告来说,居民部门整体当月贷款显现缩减3369亿元的情形,同比少增4790亿元。其中,以住房按揭贷款为主的居民中长期贷款罕见地显现了当月缩减的情形。市场参与者广泛觉得中央银行需求向下调整政策利率推动宽信用。

在最近的数据《基础设施建设、流行病与稳上涨的未知性》中提及,2月迄今珠三角及长三角等重要经济带先后爆发流行病,不仅消费将再次承受掣肘,对基础设施建设、地产施工还将导致适当的负面影响。另外,美联储加息、缩表在望恐会对境内政策形成干扰,最近北上资金连续流动就显示俄乌局势对境内流动性环境也造成了扰动。谋定而后动,以内外局势皆存变数的前提下,我们觉得境内在此时加大实行稳上涨政策强度的性价比不高。

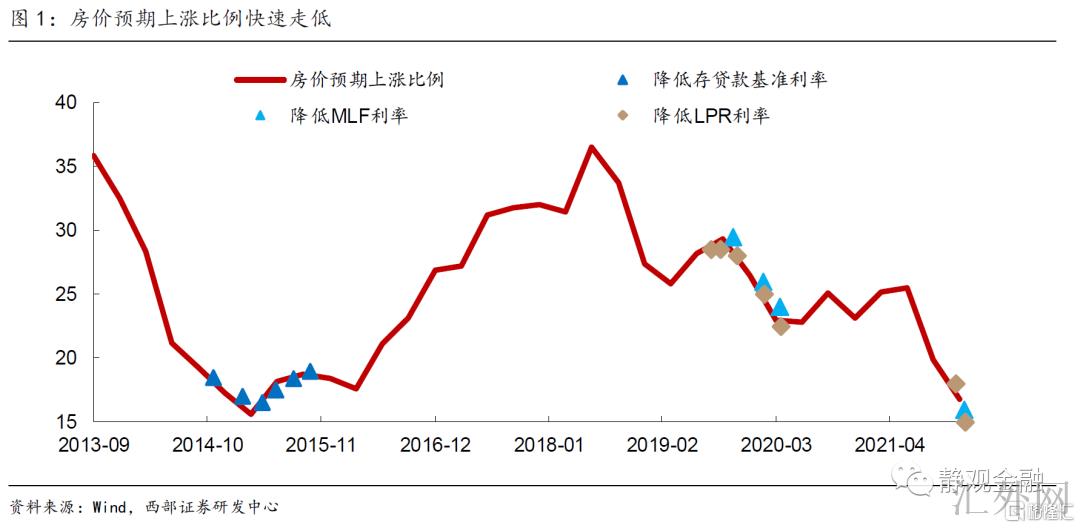

另外,在宏观经济中有“逆风”的概念,也就是说经济主体因资产负债表受损、资源配置不当等原因显现了资产负债表扩张能力下滑的情形。我国居民部门很或许已经显现了“逆风”的影响,其资产负债表由于流行病未知性的影响、收入上涨减缓、持有资产价格下挫(房价下挫)等影响扩张意向下滑。在该种情形下,中央银行向下调整政策利率的边际效用在递减。

综上,我们觉得此次MLF利率保持平稳符合当前的宏观环境。拆分2月的金融报告可以发现,伴随部分前期政策的纠偏,以及中央银行前期调降政策利率等操作,企业部门的预计逐渐平稳,可以观察到企业款贷款需求总量也开始显现回暖。从季节性来观察,企(事)业单位部门2022年前两个月总量方面的贷款数量好于往年。当前首要的困难首要汇聚在居民部门对于房地产的需求上,可以目睹合并后,2022年新添的居民中长期贷款任然处在差不多5年同期的最低水准,这也是最近包含“新市民”购房支持政策等一连串房地产市场需求端政策持续出台的原因。另外,最近包含离岸人民币汇率震荡、北向资金外流等原因也对境内金融市场有所扰动,中央银行此时没有做宽货币操作,也有保持预计平稳的意味。

二、货币政策工具箱足够,但当前市场的核心焦点并没有在货币政策

假使斟酌权益市场,我们在最近的数据《A股的逻辑及后续的三种或许》提及,我们觉得需对权益市场持审慎立场。3月迄今市场迅速调动,最近流行病的影响、俄乌矛盾的未知性以及海外金融市场或许的流动性打击形成市场参与者关注的重心。

回归境内经济基本分析及此次的稳上涨政策,我们曾用“宽信用不至,宽货币不止”来概括今年的货币政策。其特质应当是总量型政策为稳上涨保驾护航,一旦经济上涨报告显现差于预计的苗头,全面降息等货币政策仍可期望。在今天同期发布的经济报告显示经济基本分析回暖显著,市场的悲观预计在一定程度上有所修复。假如后续基本分析显现回调,中央银行任然会动用包含总量及结构的货币政策工具为稳上涨保驾护航。我们觉得在流行病、俄乌矛盾等不确定打击影响下滑的情形下,放松货币政策的性价比更高。

比如,当前来说,房地产需求任然不足,有机会形成此次稳上涨最大的牵累。房地产市场需求端最大的困难是居民对于房价上升的预计下滑,致使一部分刚需购房者都在场外观望。以人民银行发布的房价预计上升比例来说,当前的数值水平已接差不多2015年的最低水准。从历史情形来说,更改购房者的预计往往需求人民银行调降政策利率。以2014-2015年及2019-2020年两轮降息周期来说,一般需求3次降息才可阶段性的逆转连续下跌的房价上升预计,中央银行已于今年1月调降过1次政策利率。最近,多地已经相继开始出台在“因城施策”框架下的支持地产需求端的政策,我们觉得如后续这些政策对于房地产销售的帮助差于预计,中央银行会持续向下调整政策利率。

除了总量政策可期外,在刚刚终结的两会上,又一次强调了货币政策需“发挥总量和结构双重功能,为实体经济供应更有好处支持。”我们觉得这代表了再贷款、再贴现等结构性货币政策工具将于今年持续发挥重要作用。预期2022年支小、支农再贷款及碳减排支持工具等结构性货币政策工具的使用规模会更深一步上涨;最近,中央银行声明了将向财政上缴1万亿结存利润。我们觉得中央银行上缴的结存利润时依靠外汇占款派生的预案金是没有成本的,这相当于银行系统将于2022年得到1万亿没有成本的预案金。依照MLF利率计算,这1万亿的上缴可以帮银行系统节约285亿元利息成本,跟在此之前两次降准为银行系统节约的成本相近。而在2021年12月正是由于银行系统节约的这些成本,致使银行单独向下调整了LPR报价,让利实体经济。也就是说,伴随中央银行上缴结存利润的增长,又一次引导银行单独向下调整LPR报价形成或许。

诚然,海外的未知性也或许对境内政策造成节奏扰动。

另外,最近世界金融市场动荡,悲观情形下,俄乌局势失控,欧元兑美元制裁连续,世界或许显现流动性危机。假使显现该种情形,我们预期中央银行将与世界中央银行一同迅速降息,加大流动性投放,维护金融平稳。

风险提示:(一)经济基本分析改变超预计;(二)货币政策超预计。