导读

中央银行例将对经济的定调体现恢复增速期已过,政策风格以稳为主不变。短端利率最近跳升,市场忧虑政策缩紧,我们觉得目前的震荡属于跨季常态。一季度跨季超预计偏松,流动性预计同步修正,目前重回季节性常态。三季度内流动性将任然维持不松不紧,稳货币局势保持,但市场利率在债券供给放量中,震荡会更深一步加大。

摘要

中央银行二季度例会显示政策“稳经济,防打击”立场,具体放出五点信号:

信号一:对经济定调从“加强”到“平稳”,经济恢复增速期差不多到达尾声。

信号二:货币政策总风格增长了“维护经济大局总的稳定,加强经济发展韧性”,同期更深一步需求“助推经济在复苏中高达更高水平均衡”。政策维稳,促使平衡是首要方向。

信号三:后续政策操作强调“对外部打击的防范”,短时间货币政策的考量首要汇聚在外部风险。外部打击中,政策风险并不是源自联储趋紧的方向,而是世界流动性过快过急改变的机会性。而防范的核心首要是合理应付资本外流,以及对境内流动性预计维持平稳的引导。

信号四:在支持实体部分,例会新添“研究设立碳减排支持工具,以促使达到碳达峰、碳中和为计划完善绿色金融系统”,删减“环绕创新链和产业链打造资金链,形成金融、科技和产业良性循环和三角互动”。后续碳减排支持工具落地提速,将更深一步增强对碳减排投融资活动和绿色金融的支持强度。中央银行对金融科技创新监管更深一步扩容,防风险考量阶段性提高,表述愈加审慎。

信号五:生产价格指数冲顶筑顶阶段,未提到通货膨胀忧虑。与2010-2011阶段不同,二季度例会再次印证目前的通货膨胀困难并不是中央银行斟酌的风险点。

近两天市场利率跳升,并不是流动性缩紧的信号。首要是跨季资金面边际趋紧,但目前并没有多出季节性震荡,仍处在正常的震荡规模内。将来市场利率震荡性加大是常态,但政策风格任然以稳为主,稳货币局势保持,流动性会维持“不松不紧”的状态:

第一,FR、FDR利率的跳跃式上涨并没有代表着资金面的稳定已经被“打破”,而是正常的季节性震荡。目前时点的利率上升幅度和最终点位并没有算大,资黄金价格格尽管相较于前期偏贵,但是价格上涨仍未胜过季节性,并没有会显著影响到资金的拆借。

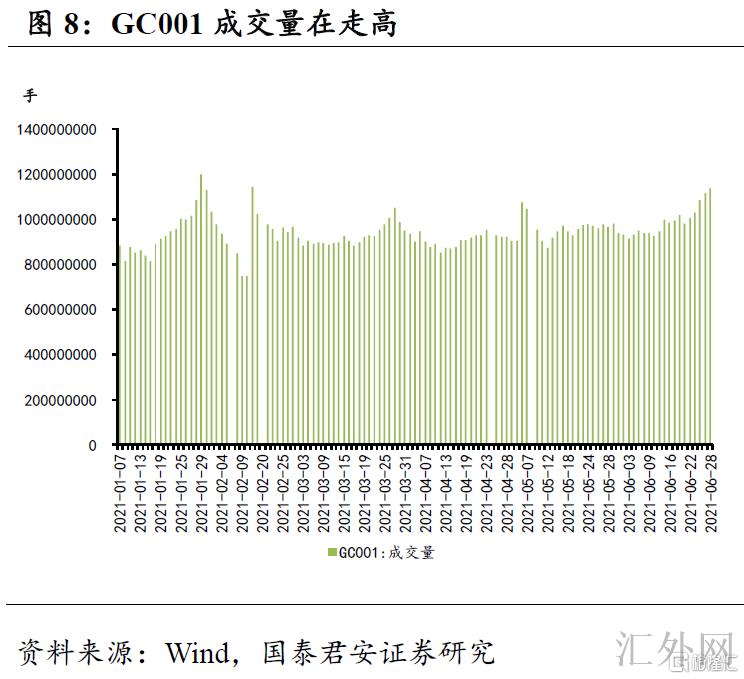

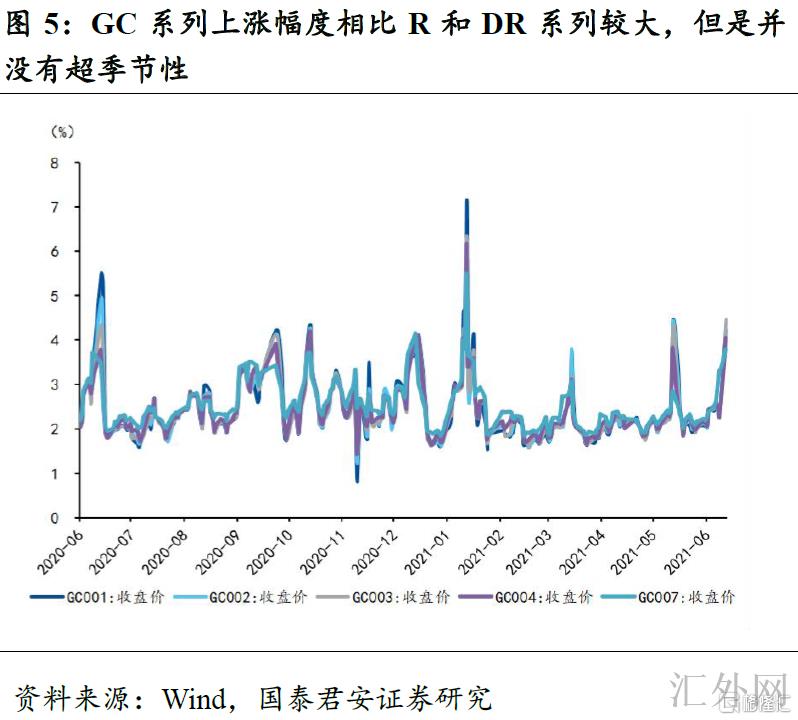

第二,GC001和GC007也显现了符合季节性特质的上涨。GC系列利率许多体现的是流动性溢价,能更不错的反应非银的融资成本。当前尽管价格偏贵,但是依然差于2020年同期。

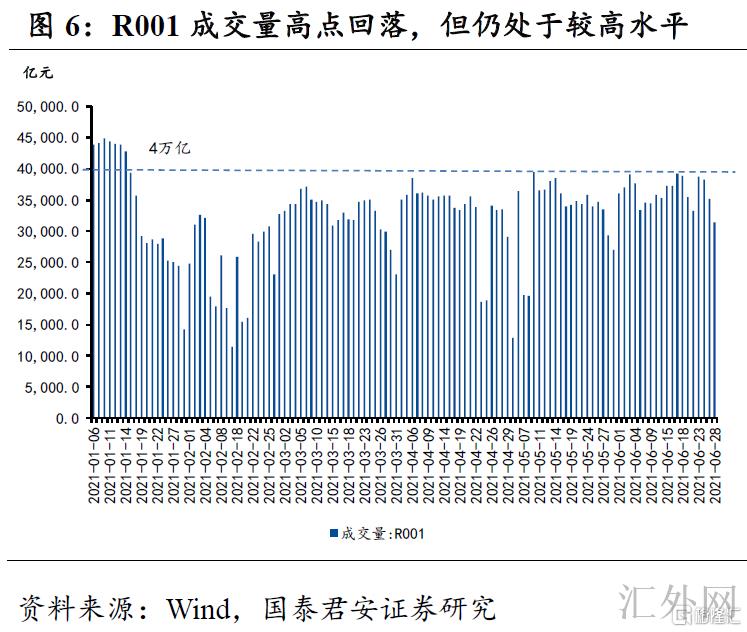

第三,从债券市场杠杆情形来说,债券市场滚隔夜杠杆水平(R001交易量)保持在较高点置,再加上其余品种交易量,整体银行间质押式回购交易量接连多日保持在4万亿元以上,GC系列交易量亦在缓步上涨。债券市场杠杆的上涨,加大了市场利率震荡,更深一步助推了这两天市场利率的上涨。

正文

1. 中央银行二季度例会的几个信号:

稳经济,防打击

信号一:对经济定调从“加强”到“平稳”,经济恢复增速期差不多到达尾声。

二季度例会,对宏观经济的总论调是“国民经济总的保持平稳复苏态势”,“我国经济运行稳中加固、稳中走好”。与一季度例会的表述“境内经济发展活力持续加强,乐观原因显著增多”对比,对经济活力的分析差不多从增速加强倒向稳定加固。我们觉得二季度经济寻顶阶段,年内经济恢复的顶部区间已经总体清晰,走入年中经济边际减缓的信号已经开始增多。

信号二:货币政策总风格增长了“维护经济大局总的稳定,加强经济发展韧性”,同期更深一步需求“助推经济在复苏中高达更高水平均衡”。

二季度新添表述任然是以“稳”为主,更高水平均衡指往上下游、内外需、制造业与服务业。核心是上游对中下游利润的挤占有待改观,消费与制造业投资为主的内需支撑要增强,服务业修复更深一步提高。更高层次均衡的需求,后面也代表着对增速更深一步上涨的需求不大。

信号三:后续政策操作强调对外部打击的防范,短时间货币政策核心考量首要汇聚在外部风险。

相较于一季度例会,新添“防范外部打击”的表述。我们觉得隐藏的外部打击或许汇聚在政策、流行病、经济,核心是政策风险。

假使变异病毒所导致的流行病在美国没有更深一步暴发,那么联储对宽松缩减的探讨在将来将渐渐增多。我们觉得,向后看美中之间的政策差将越发显著,美国边际趋紧信号渐渐增多,但境内任然维持定力以稳为主。外部政策风险并不是源自联储趋紧的方向,而是世界流动性过快过急的改变机会。尤其是美国通货膨胀超预计下,联储政策节奏能否会有新的扰动,而防范的核心首要是应付资本外流以及对境内流动性预计平稳的引导。

将来制衡境内货币政策更深一步宽松的点,我们一直强调是汇率的过快贬值和CPI冲顶,当前结合境内基本分析和外部情形来说,政策任然会在较长阶段全会维持平稳。除此之外,外部的潜在风险还包含目前变异病毒导致的流行病扰动,以及下半年外需对境内经济支撑走软会不会增速。

信号四:在支持实体部分,例会新添“研究设立碳减排支持工具,以促使达到碳达峰、碳中和为计划完善绿色金融系统。”删减“环绕创新链和产业链打造资金链,形成金融、科技和产业良性循环和三角互动”。

全国性碳交易市场落地后面,碳达峰、碳中和进入新阶段,中央银行例会提议研究设立碳减排支持工具,后续碳减排支持工具落地提速,将更深一步增强对碳减排投融资活动和绿色金融的支持强度。另外,删减“创新链、产业链、资金链……”的有关表述,并不是意味金融政策对待科技产业支持立场边际改变,核心指向是金融科技监管。中央银行目前对金融科技创新监管更深一步扩容,在金融科技与金融业务融合环境下,防风险考量阶段性提高,表述愈加审慎。

信号五:生产价格指数冲顶筑顶阶段,未提到通货膨胀忧虑。与2010-2011阶段不同,二季度例会再次印证目前的通货膨胀困难并不是中央银行斟酌的风险点。

2010年中央银行四个季度例会均相关于管理通货膨胀预计的表述,一季度有“处理好维持经济稳定较快发展、调动经济结构和管理通货膨胀预计的关系”;二季度有“管理通货膨胀预计任务艰巨”,三季度例会有“管理通货膨胀预计、维持经济稳定较快发展、调动经济结构和转变经济发展方式的任务任然艰巨”,第四季度例会又一次强调要把平稳价格放在更突出的位置。直到2011年二季度,例会中依然提到“通货膨胀阻力依然处在高点”。2011年三季度则逐渐演变为“通货膨胀阻力有所减轻但仍处在高点”,最终四季度变成“金融运行持续朝着宏观调控预计方向发展,经济上涨和物价总的趋稳”,删去了相关于通货膨胀阻力的表述。

而本轮,中央银行一二季度例会均未提通货膨胀,可见目前的通货膨胀困难并不是中央银行斟酌的风险点。目前,生产价格指数全年双顶形态不变,年内的第二个高位大约率要差于眼前。境内供给缩减致使的上游涨价过快,下游涨价平和的结构性特质,总量政策很难奏效。所以,货币政策很难由于生产价格指数的冲顶而缩紧。而对于货币政策更关心的CPI和核心CPI,尽管大宗涨价的传播是在体现,CPI年末摸高,但是当前来说,在中性情形下,年末也或许达不足货币政策针对CPI3%的倒向阈值。

2. 最近市场利率跳升,并不是流动性缩紧的信号

最近,货币市场利率普遍震荡上涨,首要是银行受MPA考核制衡,资金面边际趋紧,但这并没有多出季节性震荡,仍处在正常的震荡规模内。结合前文我们对货币政策二季度例会维稳态度的分析,以及24日迄今每日200亿元的逆回购净投放量,我们觉得,资金面的目前边际趋紧“跨季”的正常现象,中央银行保持流动性稳定的政策并没有倒向。

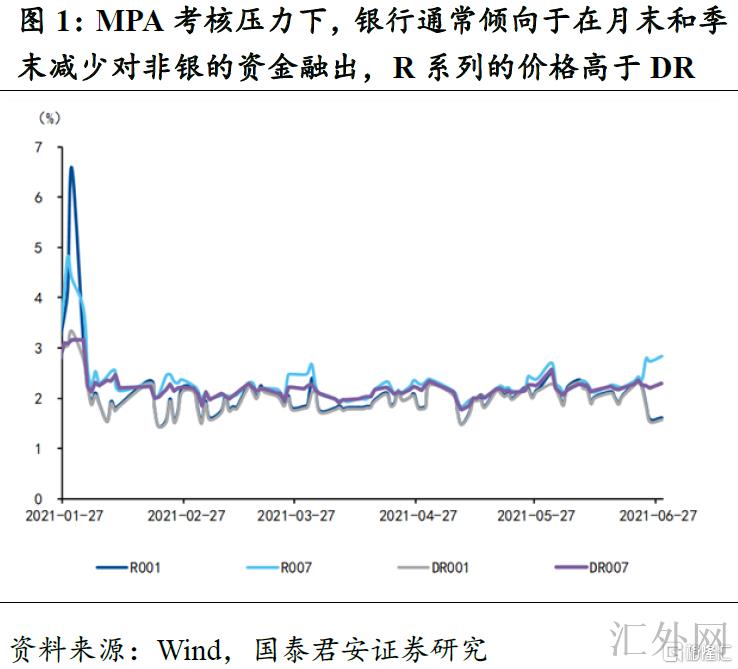

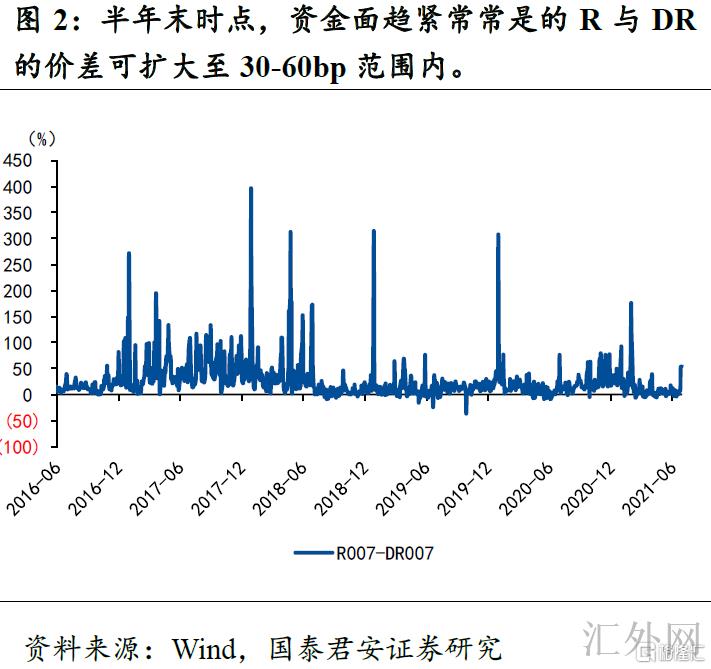

半年底时点,银行面对“跨季”MPA考核,其中对同业往来的监管以及对信贷、杠杆率等层面的监管会致使银行间市场流动性趋紧。当“大考”到来,银行会适度扩大流动性储备,而且自然会优先选择压缩最容易压缩的部分。此时,无论是从拆借依旧回购角度,非银的资金提供全会面对缩减。所以,目前我们目睹了R系列的单价好于DR,利率分裂式的上升特质与往年的“跨季“上涨特质统一。

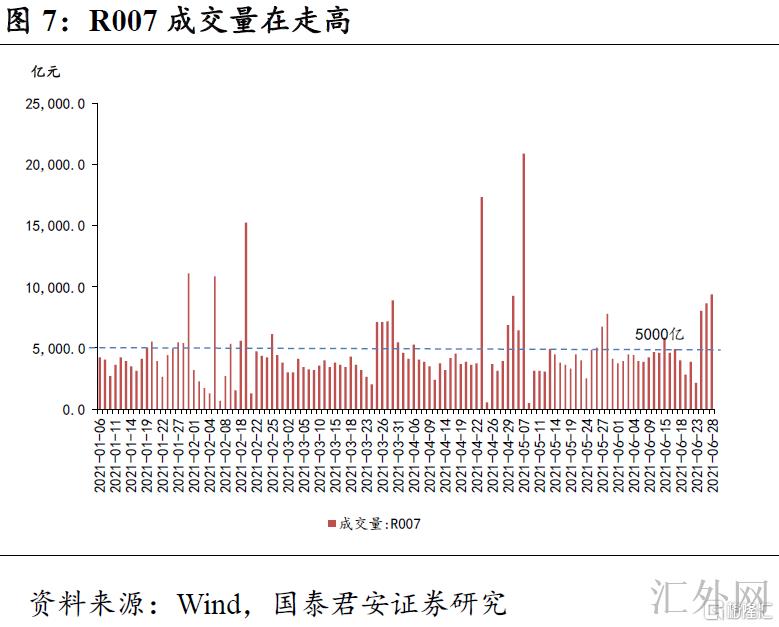

在有记录以来,在资金面趋紧时,R007利率环境常常显著大于DR007。从2016年迄今,两者平均价差在26个BPs。2021年6月23号以前两者价差都处在10BPs在内,对应有记录以来的资金面偏宽松时刻。目前两者价差尽管扩大到53~54BPs,但从历史的半年底价差来说,这一水平并没有大。比如2020年6月28、29日,两者价差高达60BPs。

我们从FR、FDR利率最近的全线上升,GC系列的上涨以及债券市场杠杆率来看明目前的季节效应。

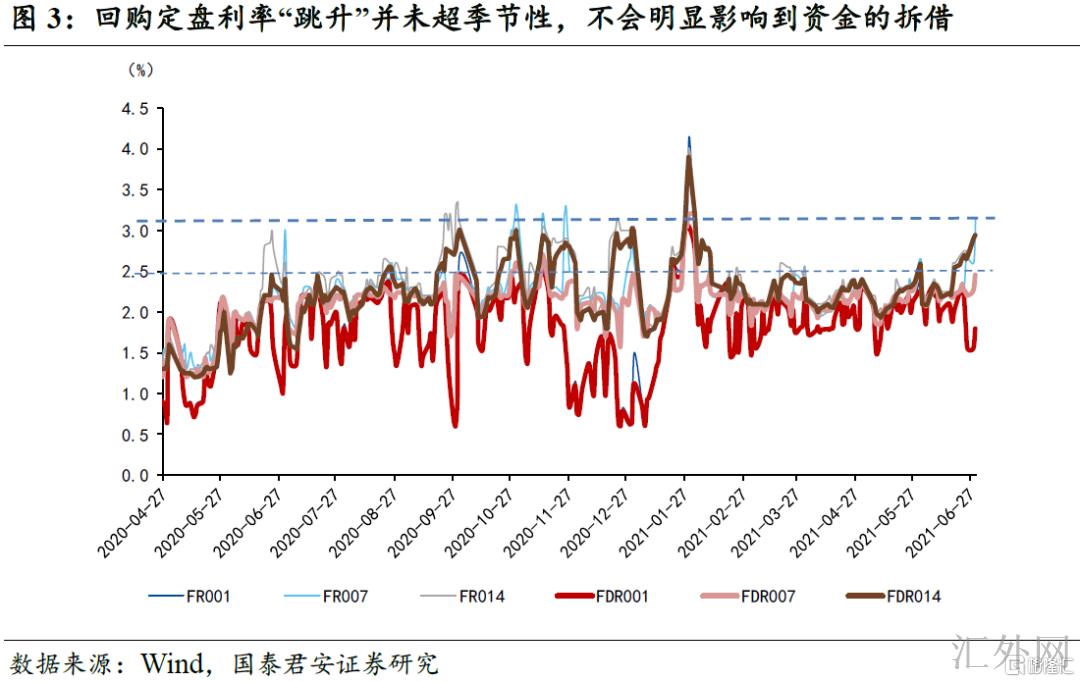

第一,如何解释FR、FDR利率的跳跃式上涨?从FR007、FDR007等回购定盘利率来说,6月29号显现了显著的跳跃式上涨。FR007利率从2.6%上涨55个BPs到3.15%,而FDR007从2.26%上涨19个BPs到2.45%,在政策利率2.2%以上25个BPs。而上一次FR007利率立稳3%仍在2021年的2月1号,到时为3.19%。

受于FR007、FDR007是取了每天9点到11点之间的回购成交利率报告后面执行公布,可以看为“盘中利率”,可以用来衡量银行间市场全天资金成本。

我们觉得,该种“跳升”并没有是资金面的稳定已经被“打破”,而是正常的季节性震荡。

真相上,3-5月FR和FDR利率始终保持在2%附近,是因为于资金面的超预计宽松,并没有符合常态。而目前的半年时点,FR和FDR的上升幅度和最终点位均回到到了正常的季节性震荡中。在2020年的半年底时点,FR007也曾单日上涨50个BPs到3%。2019年的半年时点,FDR007也曾单日上涨21个BP到2.6%。2018年的6月28号,FR007上涨77个BPs到3.87%,FDR007上涨24个BPs到2.99%。对比之下,目前时点的上升幅度和最终点位并没有算大,资黄金价格格尽管相较于前期偏贵,但是价格上涨仍未超季节性,并没有会显著影响到资金的拆借。而FR007 上涨对比FDR007 程度更大也印证了上文所说的,月底MPA考核致使银行对非银的资金融出有所压缩,R系列将令比DR系列上涨更快。

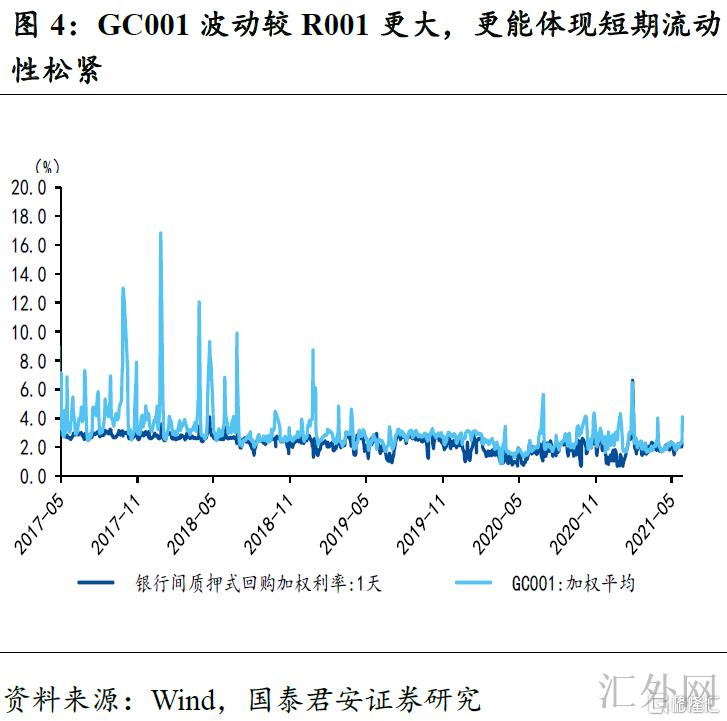

第二,GC001和GC007也显现了符合季节性特质的上涨。对比较在交易所的多个利率指标中,最能表征流动性松紧的是GC001,即上交所1日国债逆回购,作为隔夜回购,成交量最大。但是因为于参与者纯粹为非银,GC001的震荡较R001更大,利率也常在R001上方,能更不错的反应非银的融资成本。而且受于标准券制度和多边净额结算方式的存在,GC001利率许多体现的是流动性溢价。6月29号GC001报得4.8%,尽管价格偏贵,但是依然差于2020年同期的5.55%。

第三,从债券市场杠杆情形来说,债券市场滚隔夜杠杆水平(R001交易量)保持在较高点置,再加上其余品种交易量,整体银行间质押式回购交易量接连多日保持在4万亿元以上,GC系列交易量也缓步上涨,助推了目前市场利率上涨。

当前R001交易量自前期的高位回调后,并没有又一次胜过4万亿,但是从4月迄今始终保持在3万亿以上,处在2019年迄今的中枢水平以上,也好于2020年四季度3.1万亿的平均水准。而R007等其余品种银行间质押式回购交易量逐日上涨,致使了整体银行间质押式回购交易量从6月中旬以来接连胜过4万亿,R001和R007总和在6月24号胜过4.6万亿。

而GC001交易量亦在缓步上升,与2021年1月水平相差无几。从GC系列加杠杆情形更为显著可以看出,目前机构本身加杠杆的首要奉献是非银机构。伴随当前杠杆率缓步上涨,市场利率震荡率也跟随加大,从而致使了目前市场利率的上涨。

综合来说,我们觉得将来市场利率震荡性加大是常态,但政策风格任然以稳为主,稳货币局势保持,流动性维持“不松不紧”的状态。